行业资讯

热门文章

- 华能陕西靖边电力请求根据斗极短报文的高压熔断器状况改变位移动作报警设备专利下降收购本钱

- 我国科研人员研发出高性能AI边缘计算平台“鸢目”

- KiCon与全球开发者对话 主题讲演(日程概览)

- 安全出产 节能减碳智能断路器使用才智园区安全用电解决计划!

- 进口宝马X5左边激光大灯呈现泪痕

联系我们

行业资讯

2023年中国熔断器市场供需情况及发展的策略规划报告

- 发布时间:2024-05-14

- 作者: 行业资讯

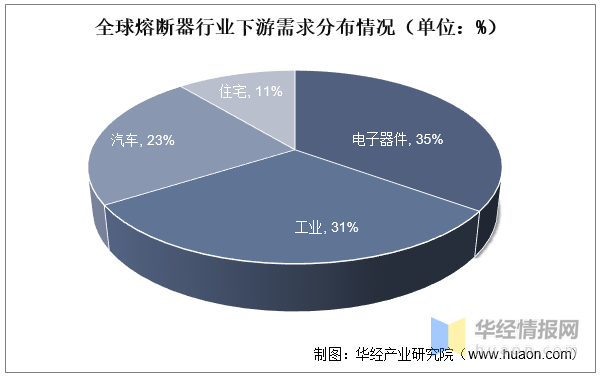

从熔断器下游需求来看,根据Paumanok Publications Inc.统计数据,2019年全球熔断器终端应用分布在电子器件、工业、汽车、住宅四大领域。其中,电子器件应用领域包括各类电子科技类产品及器件、家用电器等;工业应用领域包括传统发电、输配电、冶金、采矿、电化工、通信、新能源汽车、新能源风光发电及储能、轨道交通、船舶、航空航天等;住宅应用领域主要指住宅配电箱保护的熔断器;汽车应用领域主要指车用低压电路使用的汽车保险丝。

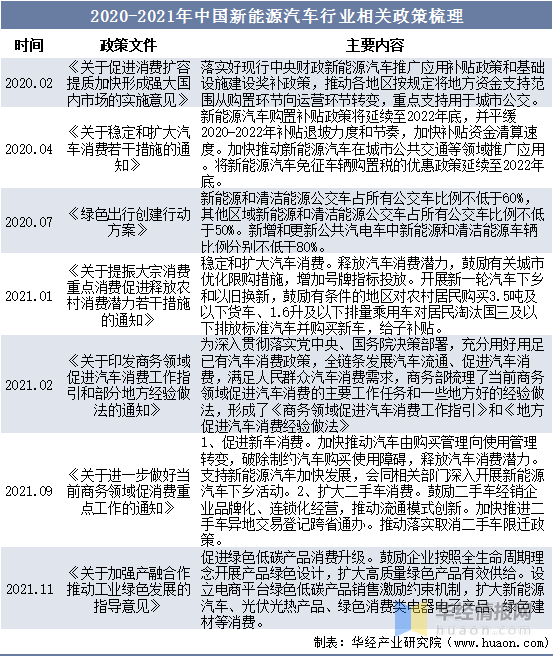

汽车消费对国内消费市场稳定复苏发挥及其重要的作用。2020年以来,各部委积极出台汽车促消费政策,促进新能源汽车推广应用,扩大新能源汽车消费。

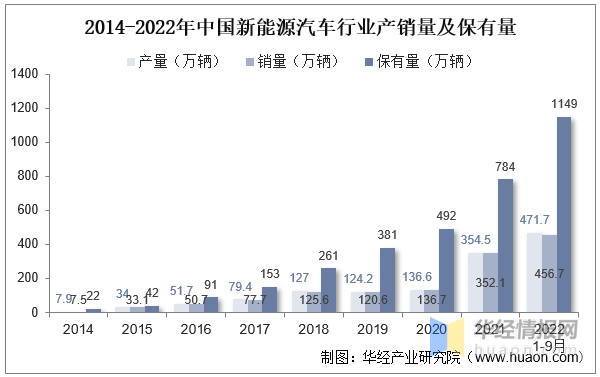

从中国新能源汽车行业现在的状况来看,据中汽协数据,2021年全国新能源汽车产量达到354.5万辆,销量为352.1万辆,保有量达到784万辆。2021年国内新能源汽车行业景气度大幅度的提高,产销量大幅度增长,21年行业融资数量达到239起,融资金额累计3639亿元。

2022年前三季度,新能源汽车市场景气度继续高涨。据工信部数据统计,2022年1-9月,国内新能源汽车产量为471.7万辆,销量为456.7万辆,分别同比增长1.2倍和1.1倍。2022年1-9月国内新能源汽车保有量达到1149万辆,2022年前三季度,全国新注册登记新能源汽车371.3万辆,同比增长98.48%。

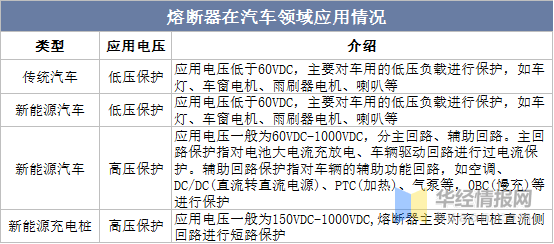

新能源汽车储能采用高压直流电,在车辆长期运动过程中,电路工作环境复杂,需要耐受机械振动、气温变化、车辆碰撞等状况,以上状况非常有可能造成短路故障。熔断器可以在短路电流发生时快速切断回路,防止事故扩大,是新能源电动汽车回路系统中必不可少的安全保护装置。

汽车用熔断器分为低压和高压两部分,汽车低压熔断器应用电压一般低于60VDC,主要是电子熔断器对车用的低压负载进行保护,如车灯、车窗电机、雨刷器电机、喇叭等。这类保护在传统车辆和新能源汽车上均有应用。高压保护一般适用于新能源汽车,应用电压一般为60VDC~1500VDC,主要是电力熔断器对主回路和辅助回路进行保护。

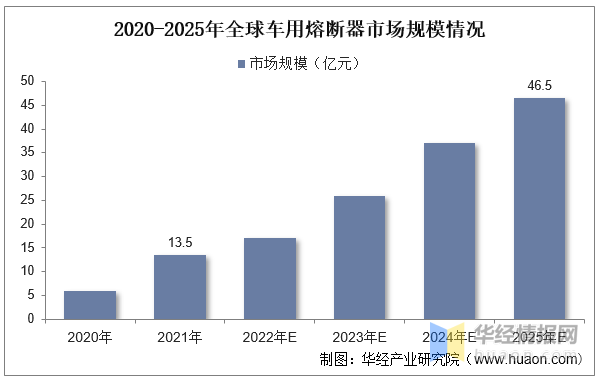

国内新能源汽车销量保持迅速增加,同时海外市场电动化提速,特斯拉销量持续高增长,主流传统车企如大众、宝马、戴姆勒、丰田、福特等逐步加快新能源战略布局,引入电动平台,标志着海外新能源汽车市场迎来加快速度进行发展。新能源汽车的迅猛发展,拉动了上游电力熔断器的需求量开始上涨,根据有关数据统计,全球车用熔断器市场规模有望从2021年的13.5亿元增长到2025年的46.5亿元。

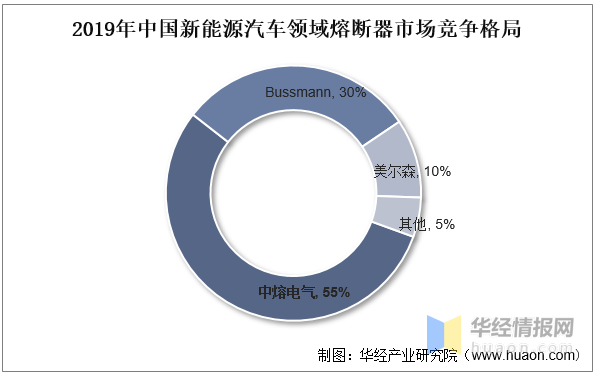

根据中国电动车百人会数据,2019年,国内新能源汽车用熔断器市场占有率大多分布在在中熔电气、库柏西安(Bussmann品牌)、美尔森电器保护系统(上海)有限公司(Mersen品牌),其中中熔电气商品市场份额排名第一。

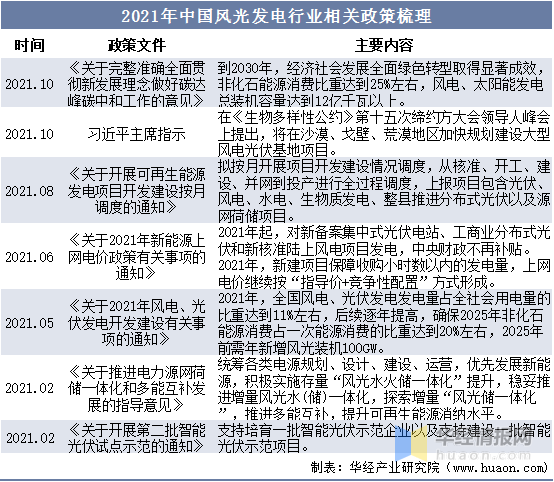

“双碳”背景下,绿色电力受国家政策扶持,产业链景气度长期向好。能源结构低碳化转型是实现“双碳”目标的关键举措,有关政策密集发布,风光等清洁能源行业迅速发展。

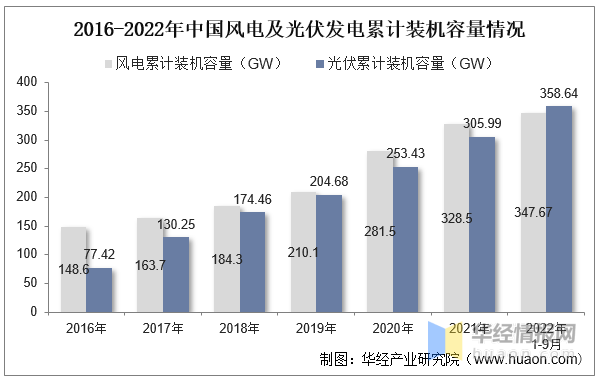

自2020年来,我国风光发电得益于政策鼓励扶持,装机容量上涨的速度加快。据国家能源局数据,2021年我国风电累计装机容量为305.99GW,光伏累计装机容量为328.5GW。截止到2022年9月,风电累计装机容量达到347.67GW,同比增长16.9%,光伏累计装机容量为358.64GW,同比增长28.8%,光伏装机容量超过风电装机。

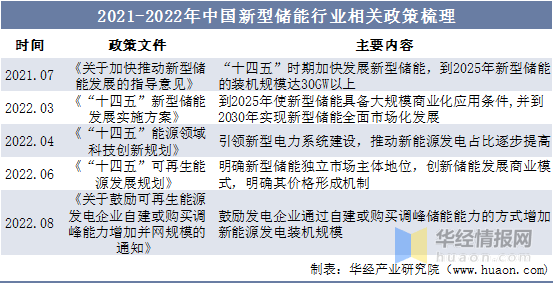

由于新能源风光发电具有波动性、间歇性、不可预测性等特点,配合储能系统能够更好地减少和平滑波动,实现更高的使用效率。2021年7月国家发改委和国家能源局发布《关于加快推进新型储能发展的指导意见》,指出“十四五”时期加快发展新型储能,到2025年国内新型储能的装机规模达30GW以上。

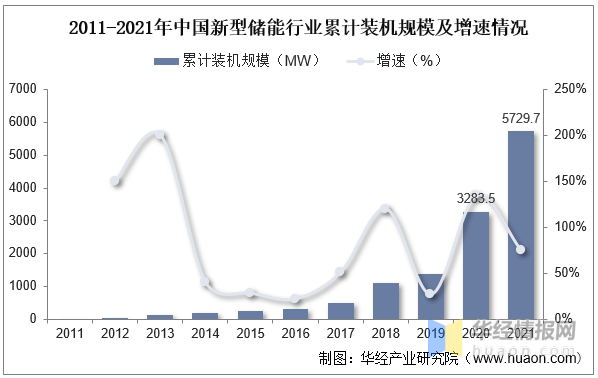

据统计,2021年中国储能装机容量达到43.4GW,同比增长21.9%,占全球累计装机容量的21.3%。市场增量大多数来自新型储能。截至2021年底,中国已投运新型储能,累计装机规模达到5729.7MW,同比增长74.50%。2021年,新型储能新增规模首次突破2GW,达到2.4GW/4.9GWh,同比增长54%。

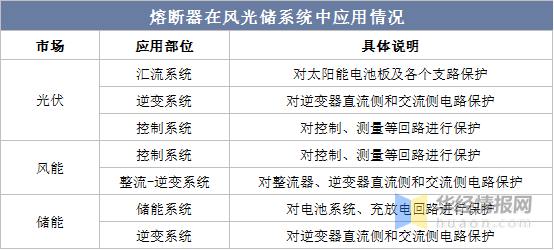

新能源风光发电直接输出的电流与输电网不匹配,如果经并网输送(交流高压网)电力,电流需要经逆变器变流为交流电输送至电网。新能源风光发电功率波动大,需要配置储能系统达到峰谷功率均衡。为避免线路过流、短路风险,需要在风光储系统中安装大量的熔断器作为电路保护器件,好利科技招股书显示,每千瓦光伏装机容量要安设约1万只电力熔断器。

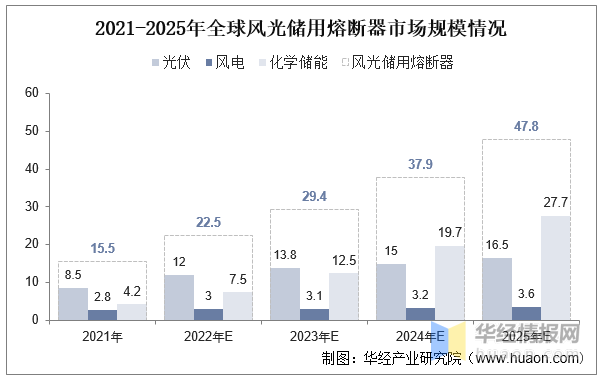

根据有关数据统计,2021年全球光伏行业新增装机容量170GW,每MW光伏装机熔断器需求为5000元,对应市场规模为8.5亿元;2021年全球风电新增装机容量为94GW,每MW风电装机熔断器需求为3000元,对应市场规模为2.8亿元;2021年全球储能电池新增需求为35GW,每MW储能电池熔断器需求为12000元,对应市场规模为4.2亿元。合计2021年全球风光储用熔断器市场规模为15.5亿元。

同时根据CPIA光伏新增预测、GWEC风电新增预测及GGII储能电池新增需求预测,2025年光伏新增330GW,风电新增装机为94GW,储能电池新增需求231GW,对应市场空间为16.5/3.6/27.7亿元,合计风光储用熔断器2025年市场空间预计达到47.8亿元。

华经产业研究院对中国熔断器行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提升公司竞争力;并运用多种数据分析技术,对行业发展的新趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国熔断器行业市场全景评估及发展的策略规划报告》。

【报告标题】2022-2027年中国熔断器行业市场全景评估及发展的策略规划报告

本研究报告数据主要是采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据大多数来源于国家统计局,部分行业统计数据大多数来源于国家统计局及市场调查与研究数据,企业数据大多数来源于于国统计局规模企业统计数据库及证券交易所等,价格数据大多数来源于于各种类型的市场监测数据库。